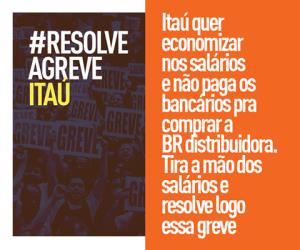

Donos do Itaú estão interessados em comprar a BR Distribuidora, diz Bloomberg

Os banqueiros brasileiros que uniram forças na última década para formar o maior banco da América Latina agora buscam adquirir o controle do enorme negócio de distribuição de combustíveis no país da Petrobras, disseram pessoas com conhecimento direto sobre o assunto.

A Itaúsa, holding de investimento das famílias Setubal e Vilella, e a Cambuhy Investimentos, empresa de investimentos da família Moreira Salles, pretendem apresentar uma oferta conjunta por uma participação controladora na BR Distribuidora em um negócio que pode alcançar US$ 6 bilhões, disseram as pessoas, que pediram anonimato porque as discussões são privadas.

A Vitol Group, maior investidor independente de petróleo do mundo, e as empresas de investimento GP Investimentos e Advent International também estudam fazer uma proposta, disseram as pessoas.

A Itaúsa, a Cambuhy, a Vitol, a Advent e a GP não quiseram comentar. A Petrobras não respondeu aos e-mails pedindo comentário após o horário comercial.

A Petrobras, a mais endividada das grandes petroleiras, está acelerando as vendas de negócios em um momento em que o presidente da empresa, Pedro Parente, busca colocar a estatal novamente de pé depois que os preços mais baixos do petróleo, as políticas de subsídio aos combustíveis e uma investigação de corrupção provocaram prejuízos multibilionários.

Após anunciar US$ 9,8 bilhões em vendas desde 2015, a maior parte depois que Parente assumiu o comando, a produtora buscará levantar pelo menos mais US$ 5,3 bilhões até dezembro e US$ 19,5 bilhões entre 2017 e 2018.

Participação majoritária

A Petrobras iniciou o envio de prospecto sobre a BR Distribuidora a potenciais parceiros, disse a companhia na segunda-feiraúltima (3) em comunicado. As propostas só devem se tornar vinculantes em 2017, disse Parente a jornalistas em 21 de setembro. A empresa busca vender 51% das ações ordinárias da BR Distribuidora.

Um grupo liderado pela Brookfield Asset Management fechou acordo para compra de uma participação de 90% da Nova Transportadora do Sudeste, a unidade de distribuição de gás natural da Petrobras, por cerca de US$ 5,2 bilhões, disse a Brookfield em um comunicado em 23 de setembro.

As famílias Setubal e Moreira Salles fecharam acordo para a fusão de seus bancos em 2008 para formar o Itaú-Unibanco, atualmente avaliado em cerca de US$ 63 bilhões, o que o torna o maior banco da região em valor de mercado.

Alguns dos outros investidores poderão formar um consórcio para disputar a participação na BR Distribuidora, disseram as pessoas.

MAIS NOTÍCIAS

- Eleições no Economus começam 16 de abril; Sindicato apoia Lucas Lima e Rodrigo Leite

- Aposentados da Contraf-CUT realizam encontro nacional para balanço de 2025 e planejamento das ações para 2026

- Sindicato convoca assembleia para eleger delegados para o 7º Congresso Nacional da Contraf-CUT

- Após divulgação do lucro do Mercantil, COE solicita reunião para esclarecer valores da PLR

- Erro da Caixa altera eleição do CA: votação será retomada na sexta (6) e terá continuidade na segunda-feira (9)

- Lucro contábil da Caixa ultrapassa os R$ 16 bilhões em 2025

- Licença-paternidade de 20 dias é aprovada no Senado e vai à sanção presidencial

- Comando Nacional dos Bancários define eixos temáticos das conferências estaduais e regionais

- Votação da eleição do CA já começou: vote agora em Fabi Uehara (0001)

- 8 de Março: mulheres contra a violência, fim da escala 6x1 e por representação na política

- Rede do Conhecimento: cursos EAD gratuitos de tira-dúvidas sobre temas bancários começam nesta quarta-feira (4)

- Assembleia elege comissão para condução do processo de eleição da nova direção da Apcef/SP

- Caixa: Aniversariantes de março têm até o dia 31 para fazer a prova de vida na Funcef

- Sindicato recebe candidato da Chapa Cassi para os Associados e reforça importância da participação na eleição da entidade

- Igualdade de Oportunidades: bancárias avançam em pacto com bancos pelo fim da violência de gênero