10/05/2021

Lucro do Banco do Brasil cresceu 44,7% e ultrapassou R$ 4,9 bilhões no 1º trimestre

O Banco do Brasil obteve lucro líquido de R$ 4,9 bilhões nos três primeiros meses de 2021, alta de 44,7% na comparação com o mesmo período do ano passado. Em relação ao trimestre passado, o crescimento foi de 33%. O anúncio foi feito na manhã da última sexta-feira (7) e, juntamente com os resultados do balanço, o banco enviou aos funcionários um vídeo com seu presidente, Fausto Ribeiro, destacando a importância deles para a obtenção dos resultados. Em um trecho do vídeo, Fausto afirma que “atrás de cada número de nosso balanço está o esforço de cada um de vocês”, fazendo referência aos bancários.

“Neste ponto, concordamos completamente. Os excelentes resultados do banco são frutos do trabalho dos funcionários. Mas, infelizmente, para nós soa como puro marketing, no pior sentido”, afirmou o coordenador da Comissão de Empresa dos Funcionários do Banco do Brasil (CEBB), João Fukunaga. “O Fausto assumiu dizendo que valorizaria a nós e ao banco, mas nada fez para reverter o processo de desestruturação que levou à queda do seu antecessor. São medidas que reduzem a capacidade do banco cumprir sua função de banco público, que prejudicam estados, municípios e os brasileiros que vivem nestes locais, além de penalizar os funcionários”, completou.

"As constantes reestruturações pelas quais o banco vem passando nada mais são do que a preparação do banco para a privatização. Elas não servem para melhorar a eficiência do banco, como tenta passar o governo. O BB já é mais eficiente do que os bancos privados. A reestruturação prejudica o atendimento à população e aumenta o desemprego. É hora de mostrar nossa capacidade de resistência e dizer que estamos dispostos a defender os nossos direitos e a lutar pelo BB público”, acrescentou o presidente do Sindicato, Roberto Carlos Vicentim.

Números da desestruturação

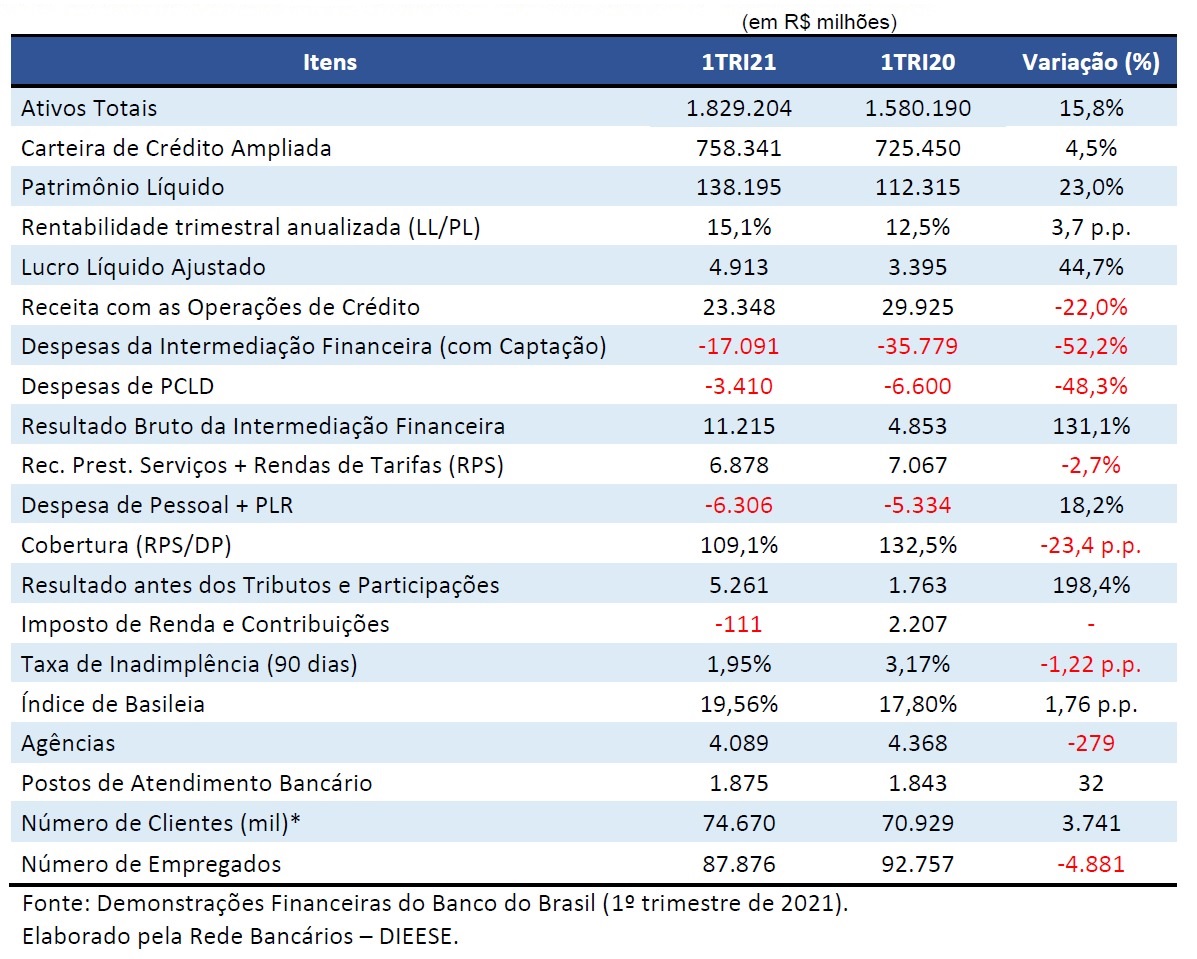

A desestruturação a qual o coordenador da CEBB se refere pode ser vista nos dados do balanço, ao se analisar, por exemplo, a relação entre número de clientes, de pontos de atendimento e de funcionários.

Em 12 meses, o número de clientes (correntistas, poupadores e beneficiários do INSS) cresceu 3,7 milhões. Na contramão deste crescimento, estas pessoas viram e sentiram na pele (e nas filas) a redução de pontos de atendimento e de funcionários. O banco fechou 279 agências e reduziu o tamanho do quadro de pessoal em 4.881 funcionários.

“Cidades estão perdendo o único banco que tinham. Os clientes precisam se deslocar por longas distâncias até a agência mais próxima. Quando a encontram, precisam enfrentar longas filas, pois houve aumento do número de clientes, concentração de todos em um único ponto de atendimento e ainda redução de funcionários. Tudo isso, em plena pandemia, quando todos os sanitaristas indicam evitar aglomerações”, explicou o coordenador da CEBB. “E não me venham falar que o processo de digitalização substitui o atendimento presencial. Esta pandemia serviu, também, para mostrar que os bancos querem forçar um processo de digitalização para reduzirem seus custos, mas a maioria dos brasileiros, mais do que preferir, precisa do atendimento presencial”, completou.

Para Fukunaga, os pontos acima já seriam suficientes para que o banco revisasse o processo de reestruturação. “O fechamento de agências também obriga os funcionários a realizar grandes deslocamentos, com o adicional de ter que ser realizado diariamente e isso, somado ao aumento de clientes e redução de pessoal, leva à sobrecarga de trabalho e, consequentemente, ao adoecimento da categoria. Isso não é valorizar os funcionários”, afirmou.

Carteira de crédito

Fukunaga diz também que a desestruturação do Banco do Brasil prejudica não apenas os clientes e funcionários, mas sim o país como um todo. “As cidades que perdem sua única agência bancária veem o dinheiro se esvair para outros municípios. O comércio e toda a economia local vão à falência”, explicou.

Mas, o coordenador da CEBB afirma que o prejuízo ultrapassa os limites territoriais destas localidades. “Em municípios com economia predominantemente rural, onde os pequenos produtores da agricultura familiar buscam o crédito do Banco do Brasil para manter sua produção, essa desestruturação pode ser trágica”, disse.

“Com menos pontos de atendimento, menos funcionários para atendê-los e ainda ter que realizar grandes deslocamentos, o banco cria dificuldades para os pequenos agricultores, que estão procurando cooperativas de crédito e outros bancos para financiar suas produções. Mas, isso pode levar ao encarecimento ainda maior dos alimentos, uma vez que são estes produtores que produzem a comida que vai para a mesa dos brasileiros”, disse. “Sem contar quando o próprio banco terceiriza o atendimento a este público, como confessou o superintendente do Mato Grosso, em videoconferência do com o novo presidente no mês passado”.

Veja abaixo a tabela resumo do balanço do primeiro trimestre do banco, ou, se preferir a análise completa feita pelo Dieese.

SINDICALIZE-SE

MAIS NOTÍCIAS

- Lucro contábil da Caixa ultrapassa os R$ 16 bilhões em 2025

- Erro da Caixa prejudica eleição para Conselheira

- Licença-paternidade de 20 dias é aprovada no Senado e vai à sanção presidencial

- Rede do Conhecimento: cursos EAD gratuitos de tira-dúvidas sobre temas bancários começam nesta quarta-feira (4)

- Comando Nacional dos Bancários define eixos temáticos das conferências estaduais e regionais

- 8 de Março: mulheres contra a violência, fim da escala 6x1 e por representação na política

- Votação da eleição do CA já começou: vote agora em Fabi Uehara (0001)

- Assembleia elege comissão para condução do processo de eleição da nova direção da Apcef/SP

- Sindicato recebe candidato da Chapa Cassi para os Associados e reforça importância da participação na eleição da entidade

- Caixa: Aniversariantes de março têm até o dia 31 para fazer a prova de vida na Funcef

- Igualdade de Oportunidades: bancárias avançam em pacto com bancos pelo fim da violência de gênero

- Igualdade de Oportunidades: trabalhadores e bancos realizarão encontro nessa segunda-feira (2)

- Enquanto empregados sofrem com SuperCaixa, Caixa Seguridade registra lucro recorde de R$ 4,3 bi e distribui dividendos de R$ 3,93 bi aos acionistas

- Chuvas em Minas Gerais mobilizam Comitê de Crise do BB, protocolo instituído na Campanha Nacional 2024

- Sindicato participa da plenária da Sebsede da CUT Rio Preto e reforça unidade diante dos desafios regionais